Julián nos introduce el punto de vista de los «Juegos matemáticos», creando un interesante debate. ¿Cuáles de nuestras inversiones tienen esperanza matemática de crecimiento y cuáles son solo apuestas en un casino?

La inversión y los juegos de suma cero. Por Julián Guirao

En teoría de juegos se conocen como “juegos de suma cero” aquellos en los que la suma total de los beneficios y pérdidas de todos los participantes es igual a cero. Es decir, lo que ganan unos participantes es igual a lo que pierden otros y viceversa. No existe creación de valor desde una perspectiva general. Lo opuesto son los juegos de suma no nula, en los que sí existe una ganancia (o pérdida) neta de valor.

Quizás esta explicación queda un poco abstracta, veamos algunos ejemplos de juegos de suma cero para entender mejor el concepto: una partida de poker con los amigos entraría en esta categoría, el ganador de la partida se lleva el dinero que todos los demás han perdido. Otro ejemplo son las apuestas de todo tipo como loterías, quinielas, casinos, etc., en las que todos los participantes ponen un poco de dinero que acaban repartiéndose unos pocos ganadores.

Cierto es que en el último ejemplo no he tenido en cuenta los impuestos ni las comisiones de los intermediarios. Mi intención es tratar este tema desde un punto de vista más teórico que práctico, intentando simplificar al máximo para que se entienda de forma sencilla. Si entramos en detalle los casos pueden ser muy variados y acabamos analizando situaciones muy concretas, por lo tanto seguiremos sin tener en cuenta los impuestos y comisiones en el resto del artículo. Sin embargo, hay que tener muy presente que en el mundo real si existen, y que convierten todos los juegos de suma cero en negativa, donde los beneficios netos de los ganadores no compensan las pérdidas de los demás y, por lo tanto, hay más probabilidad de perder que de ganar.

¿Pero esto qué tiene que ver con la bolsa y las inversiones? Toda inversión se puede considerar como un juego de suma cero, de suma positiva o de suma negativa. Invertir en un negocio que funcione, como un bar, puede verse como un juego de suma positiva. El primer propietario monta el negocio gastando una cantidad determinada de dinero, con el que recibe unos ingresos mensuales. Al traspasarlo a un segundo propietario le pedirá (en condiciones normales) el mismo dinero o un poco más de lo que le costó abrir el bar, y esta persona tendrá también unos ingresos mensuales. Y el tercero, y el cuarto… Como se puede ver en este sencillo ejemplo, todos los participantes ganan dinero, incluso aunque el traspaso fuera siempre por la misma cantidad, ya que reciben unas rentas mensuales mientras conservan el negocio.

¿Es la bolsa un juego de suma cero?. En mi opinión no lo es, siempre y cuando se den tres premisas:

- que las inversiones sean a largo plazo

- que se concentren en empresas estables y con beneficios recurrentes

- que las compras se hagan a buen precio (no me refiero a baratas, sino a un precio justo que proporcione un retorno adecuado, huyendo de las valoraciones desorbitadas).

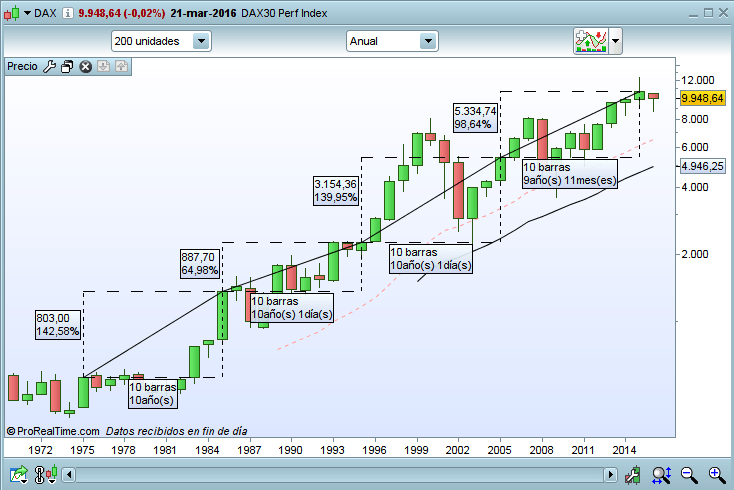

Al comprar acciones siguiendo las premisas anteriores, estamos adquiriendo negocios que funcionan, como en el ejemplo del bar, de los cuales obtendremos unas rentas (dividendos) y/o venderemos a un precio superior. Esto es así porque las empresas generan valor para los propietarios, tal y como se puede ver en cualquier gráfico de bolsa de largo plazo (años) que tenga en cuenta los dividendos repartidos. Son gráficos que siempre suben, y cuyos participantes pueden ganar sin que haya perdedores. En la imagen inferior se muestra un ejemplo sobre el índice DAX, que incluye los dividendos repartidos, en el cual se han elegido 4 periodos de 10 años para evitar los ciclos económicos. Como se puede apreciar, en todos estos ciclos ha habido una rentabilidad total positiva de entre el 65% y el 140%.

He hablado de la compra de acciones porque otros tipos más o menos habituales de inversión sí son juegos de suma cero. Buscando ejemplos nuevamente tenemos el trading de corto plazo (trading es cuando compramos y vendemos acciones en cuestión de días, horas e incluso minutos), en el que los beneficios de unos inversores compensan las pérdidas de otros y no hay generación de valor, dado que no da tiempo a que las empresas que se compran y se venden generen beneficios significativos. También la inversión en derivados como opciones, futuros o CDFs son juegos de suma cero. En el caso de las opciones las primas que se ingresan o se pagan se compensan y acaban sumando cero. En futuros y CDFs siempre existe una contrapartida con la posición contraria que equilibra el sistema.

Entonces, ¿es imposible ganar o invertir bien en juegos de suma cero? No es imposible, pero hay que tener muy en cuenta al contrincante que, conscientemente, adopta una posición contraria a la nuestra pensando que es ganadora. La única forma de ganar es formarse y obtener experiencia antes de pretender ganar dinero en los juegos de suma cero (trading, CDFs, VIX, opciones…), en los que nuestros oponentes son personas muy preparadas y que se ganan la vida con ello. Justo como sucede en las partidas de poker, a nadie se le ocurriría sentarse a jugar sin saberse las reglas, o apostar todo su patrimonio sin tener experiencia. Pudiendo elegir entre todas las alternativas existentes, quizás lo más prudente es buscar los juegos de suma positiva, como las estrategias Buy & Hold o Value, donde las probabilidades de ganar juegan a nuestro favor, al menos mientras nuestras habilidades no sean suficientes para ser los vencedores en la partida de trading.

Y ya me despido con la esperanza de que os haya resultado interesante esta reflexión. No quiero que nadie se quede con la conclusión de que todos los derivados son peligrosos por igual ni todas las estrategias tienen las de perder. He metido todas estas alternativas en el mismo saco por su naturaleza de ser juegos de suma cero desde un punto de vista matemático, pero usados de manera adecuada pueden ser muy interesantes incluso para el inversor promedio, sobre todo las opciones financieras. Si tiene buena acogida entre los lectores, este tema da para ampliar con futuros artículos. Con permiso del creador del blog, por supuesto.

Visit Today : 102

Visit Today : 102 Visit Yesterday : 190

Visit Yesterday : 190 Total Visit : 564850

Total Visit : 564850 Who's Online : 2

Who's Online : 2

7 comentarios

Saltar al formulario de comentarios

Autor

Estupenda la visión matemática que enfocas a nuestras inversiones. Interesantísimo artículo.

Coincido en que el trader a corto plazo de acciones, así como el VIX y los futuros que se liquidan por diferencias como el MIniibex (aquellos en los que no se realiza una compraventa real del subyacente) son juegos de suma cero. También lo son las opciones que se liquidan sin compraventa del subyacente, es decir, cuando compramos y vendemos opciones antes de que venzan.

Pero cuando existe una ejecución real de una compraventa, cuando se invierte en opciones o futuros con la intención de si toca, comprar o vender realmente el subyacente, eso no es especulación ni un juego de suma cero. Es un contrato en el que ambas partes pueden ganar.

Por supuesto, si cuantificamos la “pérdida teórica” de el que tiene que comprar o vender un subyacente con la ganancia obtenida por la otra parte sí que te saldrá, desde un punto de vista matemático, un juego de suma cero.

Pero si voy al mercado, compro un tomate por un euro y tu cuantificas mi tomate que me llevo como un euro entonces también es un juego de suma cero, y sin embargo yo no sobreviviría sin tomates u otros alimentos ni el agricultor podría comprar ropa sin mis euros, luego hay una clara ganancia por ambas partes. Del mercado salen los mismos tomates y euros que entraron, pero todas las partes ganan.

Igual ocurre, a mi entender, cuando operamos con opciones y futuros para asegurar una posición, comprar acciones más baratas o ganar unas primas por ejemplo.

Entiendo tu argumento Josan, pero yo lo veo de la siguiente forma:

Las opciones llega un momento que se ejecutan en su vencimiento, si no se han vendido antes. En ese momento, sigue siendo un juego de suma cero. Tanto si liquidas por diferencias como por entregas, hay una parte que sale ganando y otra que sale perdiendo. Y se acaba el juego :-P. Se puede cuantificar claramente cuanto ha ganado y perdido cada parte ya que el precio de la acción está definido en todo momento.

Otra cosa es que tu estrategia sea comprar las acciones para mantenerlas a largo plazo, pero eso ya no es una inversión en opciones únicamente porque estas extendiendo tu inversión mucho más allá de la expiración del contrato.

Excelente articulo Julian!

Para responder al ejemplo del tomate: si la persona que vende tomates los valora a menos de un euro (cosa que es de suponer, dado que esa persona tiene muchos tomates y en general suponemos que la utilidad marginal del consumo es mas pequenya cuanto mas consumes), entonces no es un juego de suma cero. Si el vendedor valora el tomate en 40 centimos, y tu lo compras por un euro, la transaccion ha generado 60 centimos extra!

¡Buen artículo Julián! 😉

Comparto la idea de que la especulación a corto plazo es un juego de suma cero. Tiendo a pensar que la inversión a largo (buy&hold) es un juego de suma positiva, aunque hay gente mucho más inteligente que yo que opina lo contrario. Estoy pensando en Bruce Greenwald que siempre dice que como inversor debes tener en cuenta que cuando tu compras una acción, otro la está vendiendo, y que uno de los dos está haciendo mal negocio.

No acabo de compartir esta visión, pero reconozco que es un debate complicado. Con respecto al tema de los tomates, 🙂 , hay que tener en cuenta que hemos tomado como premisa en el ejemplo que la producción (y el trabajo destinado a ello) es fijo. La realidad no es así. La producción y productividad de la gente puede aumentar o disminuir.

En cualquier caso, creo que es bastante cierto que la mayoría de gente que opera a corto plazo en los mercados acaba obteniendo malos resultados. Es la paradoja de convertir un juego de expectancia positiva en uno de expectancia negativa por no saber estarse quieto 😉

Saludos.

Hola Andrés,

Gracias por tu comentario. No estoy de acuerdo en que siempre que hay una compraventa, una de las partes está haciendo un mal negocio. Mira el ejemplo del DAX, si hubiera 4 inversores que lo hubieran mantenido durante los periodos de 10 años, ¿quien ha perdido?. Recuerda que no estamos hablando de coste de oportunidad, sino de pérdida o ganancia neta de cada inversor.

Ese es precisamente la esencia de lo que dice Greenwald, que siempre hay un coste de oportunidad. Ya digo que yo tiendo a no verlo como él, pero tiene parte de razón.

En tu ejemplo los que hubieran perdido son los que vendieron esas empresas del DAX (porque si tu compras, alguien está vendiendo) y no se han beneficiado de la subida correspondiente. Repito, estamos de acuerdo, simplemente argumento otro punto de vista racional. 😉

Sin duda el tema es complejo y da para muchos puntos de vista. Pero bajando a lo pragmático, las estrategias con opciones que nosotros utilizamos, cuando corresponden a una conveniencia real de cumplir el contrato jamás creo que puedan equipararse a ir al casino.

Una venta de put cuando realmente estás dispuesto a comprar una acción a un determinado precio es siempre mejor que poner una orden de compra limitada, te coloca en una situación en la que cualquiera de las dos posibilidades te interesan ( Ganar la prima o ganar la prima y comprar la acción al strike)

O una venta de call, cuando tienes esas acciones y realmente quieres venderlas, siempre es mejor que poner un orden de venta limitada, cualquiera de las dos posibilidades es buena para ti (ganar una prima o ganar la prima y vender al strike)

Matematicamente siempre puedes valorar cada contrapartida hasta que se igualen, pero a efectos prácticos, según la estrategia de cada parte puede que todos ganen, a mi modo de ver.